ttb analytics ประเมินปี 2565 รถยนต์นั่งไฟฟ้ากลุ่ม xEV พุ่ง 48% รับอานิสงส์มาตรการสนับสนุนรถพลังงานไฟฟ้าและราคาน้ำมันแพง แนะธุรกิจเกี่ยวข้องเร่งปรับตัวรับการเปลี่ยนแปลง

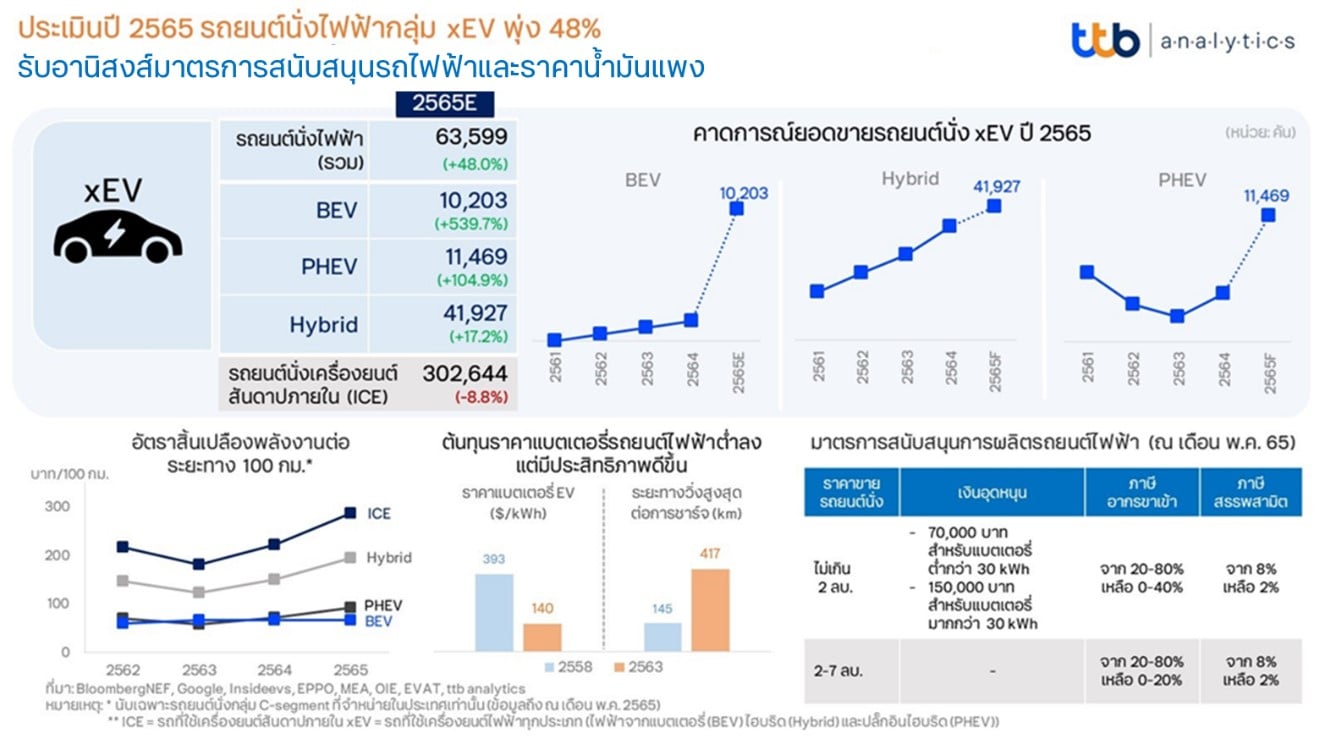

26 พ.ค. 2565 – ศูนย์วิเคราะห์เศรษฐกิจทีทีบี หรือ ttb analytics ประเมินยอดขายรถยนต์นั่งไฟฟ้า (Electric Vehicles : xEV) ของไทยปี 2565 แตะ 6.36 หมื่นคัน โดยเป็นรถยนต์ไฟฟ้าแบตเตอรี่ (BEV) ถึง 1 หมื่นคัน หรือขยายตัว 539.7% เมื่อเทียบกับช่วงเดียวกันของปี 2564 ซึ่งสูงสุดเป็นประวัติการณ์ จากอานิสงส์มาตรการส่งเสริมการผลิตยานยนต์ไฟฟ้าในประเทศ ตามกระแสความนิยมยานยนต์ไฟฟ้าที่ตอบโจทย์ผู้บริโภคทั่วโลกในด้านราคาและเทคโนโลยีแบตเตอรี่ รวมถึงราคาน้ำมันดิบที่อยู่ระดับสูงต่อเนื่อง เช่นเดียวกับยอดขายรถยนต์ไฟฟ้าแบบไฮบริด (Hybrid) และไฮบริดแบบเสียบปลั๊ก (PHEV) ที่คาดว่าจะสูงถึง 5.3 หมื่นคัน สวนทางกับกระแสรถยนต์นั่งเครื่องยนต์สันดาปภายในที่ใช้น้ำมันเป็นเชื้อเพลิง (Internal Combustion Engine: ICE) หดตัวจากปี 2564 ถึง 8.8%

คาดปี 2565 ความต้องการรถยนต์ไฟฟ้าในไทยพุ่งตามกระแสโลก

ท่ามกลางแผนการยกเลิกการใช้ยานยนต์ที่เป็นเครื่องยนต์สันดาปภายในหลายประเทศ และการตื่นตัวต่อภาวะโลกร้อนที่กลายเป็นจุดเปลี่ยนให้รถยนต์ไฟฟ้าเข้ามามีบทบาทมากขึ้น ขณะที่ทิศทางเศรษฐกิจโลกที่ทยอยฟื้นตัวอย่างค่อยเป็นค่อยไป และที่สำคัญ ด้วยการปรับปรุงพัฒนาด้านเทคโนโลยีที่ทำให้ความจุของแบตเตอรี่ (Battery Capacity) ดีขึ้นกว่าเดิมถึง 3 เท่าภายในระยะเวลาเพียง 5 ปี และส่งผลให้ต้นทุนราคาแบตเตอรี่มีแนวโน้มลดลง ซึ่งนอกจากจะช่วยลดความกังวลในการขับขี่ (Range Anxiety) จากข้อจำกัดด้านโครงสร้างพื้นฐานอย่าง สถานีชาร์จไฟฟ้าที่ไม่เพียงพอและกระจุกในพื้นที่เขตเมืองเป็นหลักแล้ว ยังทำให้ราคารถยนต์ไฟฟ้าจับต้องได้มากขึ้น และกลายเป็นแรงขับเคลื่อนสำคัญให้ตลาดรถยนต์ไฟฟ้าเติบโตอย่างก้าวกระโดดในช่วงที่ผ่านมา

นอกจากนี้ ผลกระทบจากราคาน้ำมันเชื้อเพลิงที่สูงขึ้นอย่างรวดเร็ว กลายเป็นปัจจัยสำคัญที่ผู้ซื้อรถใหม่จะพิจารณามากขึ้นในปีนี้ โดยที่ผ่านมารถไฟฟ้าจะมีตลาดเฉพาะกลุ่ม (Niche Market) ซึ่งผู้ซื้อรถยนต์ไฟฟ้าส่วนใหญ่เป็นกลุ่มที่มีกำลังซื้อสูงและได้รับผลกระทบจากภาวะเศรษฐกิจค่อนข้างน้อย ไปจนถึงผู้ที่อาศัยในเขตเมือง แต่ปัจจุบันผู้ซื้อรถใหม่เริ่มหันมาให้ความสนใจในการเปลี่ยนมาใช้รถยนต์ไฟฟ้ามากขึ้น ล่าสุดภาครัฐได้ออกมาตรการสนับสนุนการผลิตรถยนต์ไฟฟ้าในประเทศ ที่เพิ่งมีผลบังคับใช้เมื่อเดือนเมษายน 2565 ที่ผ่านมา ไม่ว่าจะเป็นการให้เงินอุดหนุนเพิ่มเติม การลดภาษีสรรพสามิตและภาษีอากรขาเข้าสำหรับรถยนต์ BEV รวมถึงมาตรการกระตุ้นยอดขายจากฝั่งผู้ผลิตในช่วงที่เศรษฐกิจเริ่มฟื้นตัว ส่งผลให้ราคาขายปลีกรถยนต์ไฟฟ้าในประเทศจับต้องได้มากขึ้น ทำให้แนวโน้มความต้องการรถยนต์ไฟฟ้าขยายวงกว้างมากขึ้น โดยเฉพาะผู้ใช้รถยนต์ที่เป็นกลุ่ม Eco Car ซึ่งมียอดขายรถใหม่เฉลี่ยอยู่ประมาณ 2-3 แสนคันต่อปี และอาจเป็นตลาดที่มีศักยภาพเติบโตสูงในระยะต่อไป

ttb analytics จึงประเมินว่า ยอดขายรถยนต์ BEV ในปี 2565 จะสูงถึง 10,203 คัน ส่วนยอดขายแบบ Hybrid และ PHEV จะอยู่ที่ 41,927 คัน และ 11,469 คัน ตามลำดับ เหล่านี้เห็นได้จากตัวเลขยอดจองรถยนต์ xEV ในงานมหกรรมมอเตอร์โชว์ที่ผ่านมา (ระหว่างวันที่ 23 มีนาคม – 3 เมษายน 2565) ที่สูงเกิน 3.1 พันคัน หรือคิดเป็นกว่า 10% ของยอดจองรถ 33,936 คัน ประกอบกับแรงส่งในช่วงปลายปีนี้ ที่ผู้ผลิตรถยนต์ไฟฟ้าจากประเทศญี่ปุ่นจะส่งรถยนต์ BEV เข้าสู่ตลาดเพิ่มขึ้นอีก

อย่างไรก็ดี ต้องจับตาเรื่องการขาดแคลนเซมิคอนดักเตอร์ (ชิป) และชิ้นส่วนที่สำคัญในอุตสาหกรรมยานยนต์ที่คาดว่าจะยังคงลากยาวต่อไปจากปัญหา Supply Disruption หลังความขัดแย้งระหว่างรัสเซียยูเครนส่อเค้ายืดเยื้อ และการคงมาตรการ Zero COVID ของจีน ซึ่งอาจกระทบต่อยอดการผลิตรถยนต์ในหลายประเทศ รวมทั้งประเทศไทยด้วย ทำให้การส่งมอบอาจล่าช้าออกไปอย่างน้อย 6-12 เดือน

แม้ตลาดรถยนต์ไฟฟ้าในไทยจะโตเร็ว แต่โอกาสที่จะกลายเป็นฐานผลิตรถยนต์ BEV ของภูมิภาคยังค่อนข้างยาก เนื่องจากอุตสาหกรรมยานยนต์ไทยกำลังเผชิญกับการแข่งขันจากค่ายรถยนต์จากจีนมากขึ้น ซึ่งในช่วง 2-3 ปีที่ผ่านมา ตลาดรถยนต์ BEV ในไทยที่เติบโตอย่างรวดเร็ว ส่วนหนึ่งมาจากตลาดรถยนต์ไฟฟ้าของไทยยังค่อนข้างเล็ก และบริษัทผู้ผลิตหลักจากประเทศญี่ปุ่นยังไม่เดินหน้ารุกตลาด BEV อย่างเต็มที่ จึงทำให้จีนเร่งรุกตลาดสร้างฐานลูกค้าใหม่ได้อย่างรวดเร็ว ส่งผลให้รถยนต์ BEV ที่วิ่งบนท้องถนนในปัจจุบันเกิน 80% เป็นผู้ผลิตรถยนต์จากประเทศจีนทั้งสิ้น

อย่างไรก็ดี การตั้งฐานผลิตรถยนต์ BEV ของค่ายรถจีนนอกประเทศก็อาจไม่ใช่ตัวเลือกที่คุ้มค่านัก เนื่องจากปริมาณการผลิตรถยนต์ BEV ในโรงงานประเทศจีนมีขนาดใหญ่ จึงมีการผลิตสินค้าจำนวนมากในครั้งเดียวจนได้ต้นทุนที่ต่ำ หรือที่เรียกว่า การประหยัดต่อขนาด (Economies of Scale) ทำให้ต้นทุนการผลิตต่อคันถูกกว่าไทยค่อนข้างมาก อีกทั้งผู้ผลิตยังสามารถนำเข้ารถยนต์ไฟฟ้าจากจีนมาขายในไทยโดยตรงผ่านสิทธิประโยชน์ด้านเขตการค้าเสรีไทย-จีน (FTA) แทนที่จะเข้าร่วมโครงการสนับสนุนจากภาครัฐที่ผู้ผลิตมีภาระผูกพันที่จะต้องผลิตรถยนต์ไฟฟ้าในประเทศอีกด้วย

แนะธุรกิจติดตั้งอุปกรณ์ชาร์จรถยนต์ไฟฟ้า (Wallbox EV Charger) รับความต้องการรถยนต์ BEV และ PHEV โตต่อเนื่อง ลดการพึ่งพาสถานีชาร์จไฟฟ้าสาธารณะ

แน่นอนว่า ในอีกไม่กี่ปีข้างหน้า ห่วงโซ่อุปทานอุตสาหกรรมยานยนต์ไทยจะเจอแรงกระเพื่อมจากการเปลี่ยนแปลงไปสู่ยุคของรถยนต์พลังงานไฟฟ้าชัดเจนขึ้น ซึ่งไม่ใช่เพียงแค่บริษัทผู้ผลิตรถยนต์ ผู้ผลิตชิ้นส่วนอุปกรณ์ที่เกี่ยวข้องกับเครื่องยนต์ ICE ที่เป็นซัพพลายเชนกลุ่ม Tier 2 และ 3 ในโครงสร้างอุตสาหกรรมยานยนต์ แต่อาจรวมถึง ธุรกิจอื่น ๆ ที่เกี่ยวข้อง อาทิ ธุรกิจให้บริการบำรุงรักษาและอะไหล่ซ่อมรถ ธุรกิจประกันภัยรถ ตลอดจนธุรกิจสถานีบริการน้ำมันและก๊าซ ที่จำเป็นจะต้องเร่งปรับตัวรับการเปลี่ยนแปลงระลอกใหญ่ที่กำลังจะมาถึงนี้

อย่างไรก็ตาม ttb analytics คาดว่าธุรกิจที่เกี่ยวข้องกับห่วงโซ่อุปทานรถยนต์ไฟฟ้า เช่น แบตเตอรี่ และชิ้นส่วนอิเล็กทรอนิกส์ รวมไปถึงธุรกิจสถานีชาร์จไฟฟ้า ธุรกิจติดตั้งแผงโซลาร์เซลล์ ผู้พัฒนาอสังหาริมทรัพย์ โดยเฉพาะในระยะแรก ธุรกิจติดตั้งอุปกรณ์ชาร์จรถยนต์ไฟฟ้า (Wallbox EV Charger) จะมีแนวโน้มสดใสตามความต้องการของรถยนต์ BEV ที่นับวันจะเพิ่มขึ้นอย่างก้าวกระโดด อีกทั้งยังสามารถรองรับลูกค้ารถยนต์ PHEV ที่มีแนวโน้มเติบโตได้ดีตามการเปลี่ยนผ่านไปสู่อุตสาหกรรมยานยนต์ไฟฟ้าของไทย ซึ่งในปัจจุบันมีรถยนต์ BEV และ PHEV สะสมทั่วประเทศถึง 3.5 หมื่นคัน ทำให้ผู้ผลิตทั้งรายเล็กและรายใหญ่หันมาสนใจธุรกิจให้บริการติดตั้ง Wallbox EV Charger กันอย่างคึกคัก โดยจะตอบโจทย์ทั้งในแง่ของความรวดเร็วในการชาร์จ ความปลอดภัยในการใช้งาน อีกทั้งยังลดข้อจำกัดจากสถานีและหัวจ่ายไฟฟ้าที่ยังมีน้อย เนื่องจากไลฟ์สไตล์ของผู้ใช้รถยนต์ไฟฟ้าส่วนใหญ่เองมักเป็นการใช้งานเพื่อเดินทางไป-กลับที่พักเป็นประจำ ทำให้การชาร์จไฟฟ้าในเวลากลางคืนก่อนออกจากบ้านนับว่าสะดวกมากกว่าที่จะต้องไปจอดเพื่อชาร์จที่สถานี รวมทั้งการชาร์จที่บ้านยังมีต้นทุนค่าไฟฟ้าที่ถูกกว่าการชาร์จตามสถานีชาร์จไฟฟ้าถึงราว 1-3 เท่าอีกด้วย

ข่าวที่เกี่ยวข้อง

สัมผัส จูนเหยา JY AIR รถไฟฟ้า 100% ช่วงล่างดี กว้างสบาย

หลังจากที่ได้เปิดตัวสู่สาธารณชนครั้งแรกในเมืองไทย ในงาน Motor Expo 2024 ที่ผ่านมา จูนเหยา เปิดตัว “JY AIR” ยานยนต์ไฟฟ้าอัจฉริยะรุ่นแรก