หัวข้อทางการเงินที่ได้รับความสนใจขณะนี้ คือ เมื่อไหร่ Fed จะเริ่มลดอัตราดอกเบี้ยนโยบายลง ทำให้มีการมองย้อนกลับไปในช่วงทศวรรษ 1980 ที่ Fed ทำสงครามต่อสู้เงินเฟ้อ จนอัตราดอกเบี้ยของสหรัฐฯ สูงเป็นประวัติการณ์ถึงร้อยละ 20 ต่อปี เพื่อเทียบเคียงว่า เกิดอะไรขึ้นบ้างกับอัตราเงินเฟ้อ อัตราการว่างงาน และอัตราการขยายตัวทางเศรษฐกิจ ที่ทำให้ Fed เริ่มปรับลดอัตราดอกเบี้ยนโยบายในปี 1982

ประธาน Fed ในช่วงดังกล่าว คือ Paul A. Volcker (1979-1987) เป็นผู้มีบทบาทสำคัญในการต่อสู้เงินเฟ้อท่ามกลางกระแสต่อต้านจากประชาชนและนักธุรกิจ และหลังพ้นจากตำแหน่งก็มีบทบาทสำคัญในการปฏิรูประบบการเงินภายหลังวิกฤติแฮมเบอร์เกอร์ในปี 2008

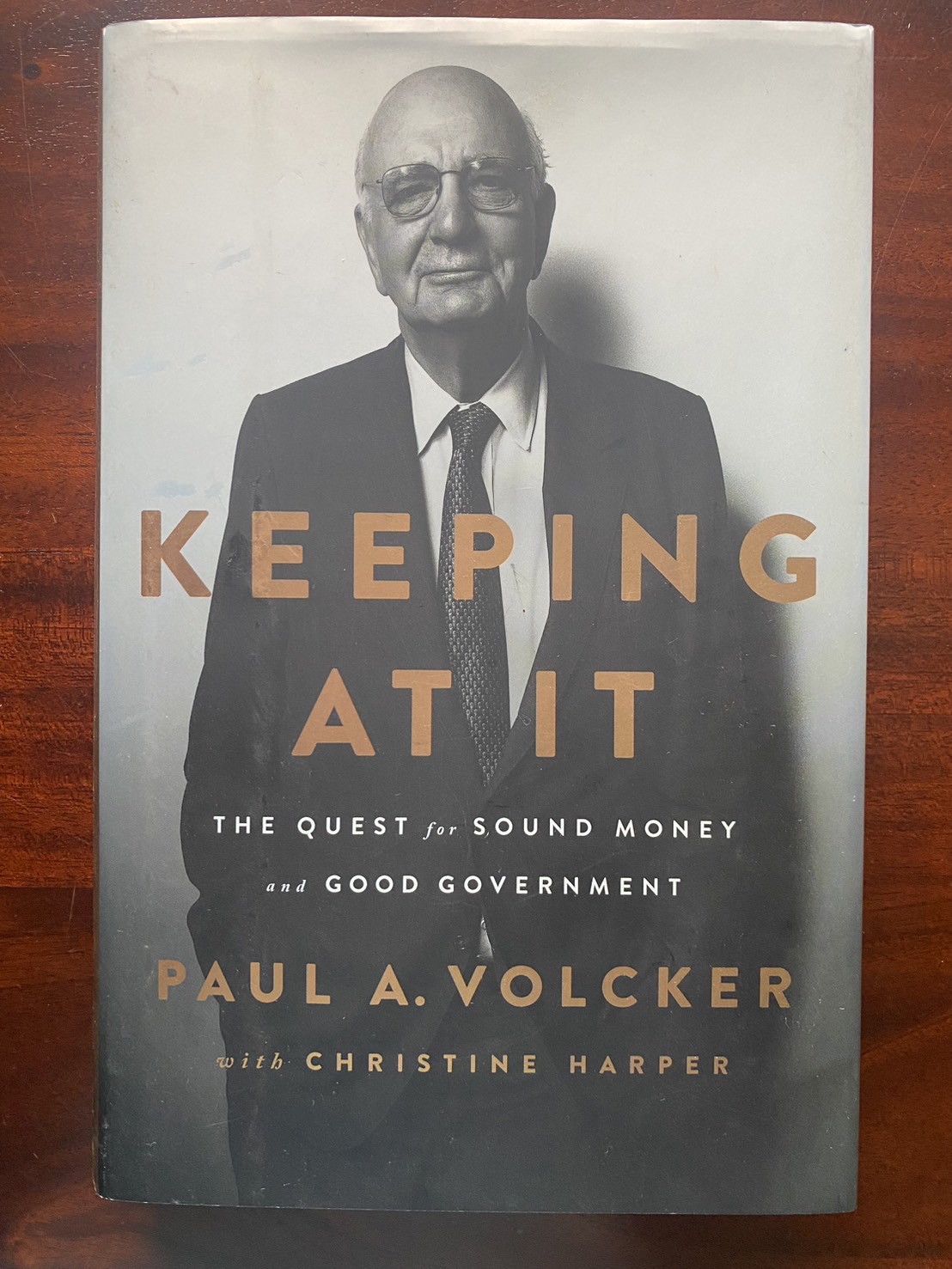

บทความนี้ผู้เขียนหยิบหนังสือชีวประวัติของ Paul Volcker ชื่อ “Keeping At It: The Quest for Sound Money and Good Government” เขียนโดย Paul A. Volcker และ Christine Harper มาสรุปประเด็นที่น่าสนใจของหนังสือเล่มนี้ ไม่มีการใส่ความคิดใดๆ ของผู้เขียน (เพิ่มเติมเฉพาะการขยายความศัพท์เฉพาะบางคำ) โดยสรุปประเด็นเกี่ยวกับความเป็นอิสระของ Fed ในการรักษาเสถียรภาพทางการเงิน เหตุการณ์ต่อสู้กับเงินเฟ้อด้วยเครื่องมือต่างๆ ของ Fed และบทบาทของ Paul Volcker ภายหลังพ้นตำแหน่งประธาน Fed ในฐานะเป็นประธานของคณะกรรมการให้ข้อเสนอแนะเพื่อฟื้นฟูเศรษฐกิจ (PERAB) ของ ปธน โอบามา Paul ให้ความสนใจกับการปฏิรูปสถาบันกำกับดูแลธนาคารและสถาบันการเงินต่างๆ ซึ่งในยุคนั้นมีหลายหน่วยงานที่มีความรับผิดชอบทับซ้อนกัน และความกังวลเกี่ยวกันธุรกรรมเก็งกำไรของธนาคารที่ในที่สุดได้ออกเป็นกฎเกณฑ์ที่เรียกว่า Volcker Rule

ความเป็นอิสระของธนาคารกลาง Paul Volcker ให้ความสำคัญกับความเป็นอิสระในการทำงานของ Fed ที่จะต้องไม่ถูกแทรกแซงโดย ก.คลัง หรือฝ่ายบริหาร ก่อนรับตำแหน่งประธาน Fed เขาได้เข้าพบ ปธน คาร์เตอร์ (คนพ่อ/พรรคเดโมแครต) เพื่อเน้นย้ำ 3 ประเด็น คือ ประการแรก เขามีความเชื่ออย่างแรงกล้าในความเป็นอิสระของธนาคารกลาง ประการที่สอง Fed ต้องทุ่มเทในการจัดการกับเงินเฟ้อ และประการที่สาม เขาพร้อมสนับสนุนนโยบายที่เข้มงวดยิ่งกว่าประธาน Fed คนก่อนหน้า

Paul กล่าวถึง วิทยานิพนธ์เพื่อจบการศึกษาของเขา วิพากษ์แนวคิดที่ปล่อยให้แรงกดดันทางการเมืองให้คงดอกเบี้ยไว้ในระดับต่ำ ว่าเป็นการใช้อำนาจข้ามหัวธนาคารกลางในการรักษาเสถียรภาพของระดับราคา และกล่าวว่า ถ้าการรักษาเสถียรภาพทางการเงินเป็นหน้าที่ของ Fed ก็ควรเป็นหน้าที่ความรับผิดชองของ ก.คลังด้วยเช่นเดียวกัน 2 ปีให้หลัง ปธน ทรูแมนได้ให้การรับรองความเป็นอิสระของ Fed ในปี 1951

ประธาน Fed คนที่ 9 William Mc Chesney Martin (1951-1970) ได้เจรจาทำข้อตกลงที่ให้อิสระแก่ Fed จากการกำกับดูแลของ ก.คลัง ตั้งแต่เขายังดำรงตำแหน่งรัฐมนตรีช่วย ก.คลัง เขาพูดติดตลกถึงหน้าที่ของ Fed ในการรักษาเสถียรภาพของราคา และเสถียรภาพทางการเงิน ว่า “หน้าที่ของ Fed คือ การนำโถน้ำพั้นช์ (เครื่องดื่มน้ำผลไม้ผสมแอลกอฮอล์) ออกจากงานปาร์ตี้ เมื่อบรรยากาศในงานเริ่มเร่าร้อนขึ้น”

สงครามเงินเฟ้อ ภาวะเงินเฟ้อได้เกิดขึ้นอยู่แล้วก่อน Paul Volcker รับตำแหน่งประธาน Fed ในปี 1979 อัตราเงินเฟ้อสูงถึง 13% ส่วนหนึ่งเกิดจากวิกฤตการณ์น้ำมัน ภายหลังการปฏิวัติในอิหร่าน เมื่อต้นปี 1979 จนกลายเป็นวิกฤติความเชื่อมั่นเนื่องจากมาตรการต่างๆ ของรัฐบาลล้มเหลวในการแก้ปัญหา ตามมาด้วยการลาออกของรัฐมนตรีหลายคน รวมถึง รมว คลัง

Fed เองก็กำลังสูญเสียความน่าเชื่อถือ จากรูปแบบที่ถือปฏิบัติกันมายาวนานในการปรับอัตราดอกเบี้ยระยะสั้นครั้งละเล็กน้อย ควบคู่ไปกับการแทรกแซงตลาดพันธบัตร ซึ่งดูเหมือนว่าจะสายเกินไปที่จะส่งผลกระทบต่อการคาดคะเนของตลาด โดยเฉพาะการปรับขึ้นอัตราดอกเบี้ยนโยบายเมื่อวันที่ 18 กันยายน 1979 ผลการโหวตของกรรมการไม่เป็นเอกฉันท์ 4-3 ตลาดตีความว่า เป็นสัญญาณที่ Fed กำลังสูญเสียความมุ่งมั่นและอาจล้มเหลวในการรักษาวินัยในการต่อต้านเงินเฟ้อ

การปรับดอกเบี้ยสูงขึ้น 3 ครั้งในเวลาไม่ถึง 1 เดือน โดยที่ยังไม่ทันเห็นผลลัพธ์อะไร และอัตราดอกเบี้ยก็ยังต่ำกว่าอัตราเงินเฟ้อ ในขณะที่มีความเสี่ยงที่เศรษฐกิจจะถดถอยปรากฏให้เห็น Paul มองว่า ถึงเวลาแล้วที่ Fed ต้องการวิธีการใหม่ๆ ในการต่อสู้เงินเฟ้อ

ในหนังสือ Paul เล่าว่า หลายปีก่อนที่เขาจะมาเป็นประธาน Fed ได้มีการหยิบยกคำถามว่า Fed ควรให้ความสนใจกับการขยายตัวของอุปทานเงิน (Money Supply) หรือไม่ ตามแนวทางที่เรียกกันภายหลังว่า Practical Monetarism (คือ การควบคุมการขยายตัวของ Money Supply แล้วคอยติดตามระดับอัตราดอกเบี้ยในตลาดเงินอย่างต่อเนื่องเพื่อทบทวนเป็นระยะ ต่อมาได้ยกเลิกไปในปี 1982) ซึ่งแตกต่างจาก Mechanistic Monetarism (กำหนดเป้าหมายการขยายตัวของ Money Supply ให้เท่ากับอัตราการขยายตัวของ Real GDP จะทำให้ระดับราคาสินค้าไม่เปลี่ยนแปลง) ที่สนับสนุนโดย Milton Friedman นักเศรษฐศาสตร์รางวัลโนเบล ปี 1976

ในภายหลัง Paul ให้สัมภาษณ์เมื่อเดือนเมษายน ปี 2000 ว่า “ด้วยสามัญสำนึกเราก็จะเห็นว่าเงินเฟ้อ คือ การที่มีเงินจำนวนมากเกินไปมาไล่ซื้อสินค้าที่มีอยู่น้อยเกินไป คุณอาจกล่าวให้ง่ายได้ว่า เงินเฟ้อเป็นเพียงปรากฏการณ์ทางการเงิน…” และ “ผมคิดว่าเราสามารถอธิบายสิ่งที่เราต้องทำให้ดีขึ้นเพื่อยับยั้งเงินเฟ้อ ดีกว่าเพียงพูดว่า เราต้องปรับอัตราดอกเบี้ยสูงขึ้น ซึ่งข้อเท็จจริง คือ เราไม่มี Benchmark ที่ดีที่จะบอกได้ว่า ต้องปรับดอกเบี้ยสูงขึ้นไปเท่าใด ท่ามกลางสถานการณ์ที่อัตราเงินเฟ้อยังผันผวน”

การควบคุมการขยายตัวของ Money Supply การประชุมคณะกรรมการ Open Market Operation (หรือ กนง) นัดพิเศษเมื่อวันเสาร์ที่ 6 ตุลาคม 1979 ผลโหวตเป็นเอกฉันท์กับมาตรการสำคัญ 4 เรื่อง (1) ปรับอัตราดอกเบี้ย discount rate สูงขึ้นจากร้อยละ 11 เป็นร้อยละ 12 ต่อปี (2) กำหนดให้ธนาคารพาณิชย์สำรองเงินฝากเป็น Reserve เพิ่มขึ้น (3) ขอความร่วมมืองดการปล่อยสินเชื่อแก่กิจกรรมเก็งกำไร และ (4) ควบคุมการขยายตัวของ Money Supply

การตัดสินใจดังกล่าว Paul ได้ตระหนักถึงความเสี่ยงที่จะเกิดเศรษฐกิจถดถอย จากการสูงขึ้นอย่างรุนแรงของอัตราดอกเบี้ย ปธน คาร์เตอร์ ก็ตระหนักถึงความกังวลเหล่านี้เข่นกัน แต่ท่าน ปธน ได้กล่าวต่อคณะกรรมาธิการว่า ท่านจะไม่แทรกแซงประธาน Fed คนใหม่ที่ท่านเพิ่งเลือกเข้ามายังไม่ครบปีอย่างแน่นอน นอกจากนี้ รัฐบาลของ ปธน คาร์เตอร์ยังออกมาตรการเพื่อสนับสนุนการดำเนินนโยบายที่เข้มงวดของ Fed เพื่อขจัดข้อข้องใจใดๆ ในวัตถุประสงค์ของ Fed ร่วมกับรัฐบาลในการต่อสู้เงินเฟ้อ ได้แก่ การตัดงบประมาณรายจ่าย และการอาศัยอำนาจของรัฐบาลในการควบคุมสินเชื่อ ประกาศเมื่อวันที่ 14 มีนาคม 1980

มีข้อร้องเรียนจำนวนมาก เกษตรกรนำรถไถมาล้อมรอบตึกที่ทำการ Fed ในวอชิงตัน ธุรกิจก่อสร้างส่งสารที่มีมีรอยใบเลื่อยถึง คณะกรรมการ Fed มีการปะทะคารมกับนักเศรษฐศาสตร์ตามที่คาดไว้ Milton Friedman แทนที่จะอ้างชัยชนะในฐานะที่ในที่สุด Fed นำแนวคิดของ Monetarist มาปรับใช้ แต่กลับยืนยันว่า Fed ไม่ได้ทำในสิ่งที่ถูกต้อง นักเศรษฐศาสตร์กระแสหลักก็โจมตีว่า Fed ไม่ได้คำนึงถึงความเสี่ยงที่การว่างงานจะสูงขึ้น ทั้งๆ ที่การว่างงานไม่ได้สูงขึ้นมาเป็นเวลานานแล้ว มีคนพกอาวุธบุกเข้ามาที่สำนักงานของ Fed ต้องการจับกรรมการเป็นตัวประกัน งานกล่าวสุนทรพจน์หลายครั้งถูกขัดจังหวะด้วยเสียงตะโกนจากผู้ประท้วง

ในบางช่วงที่อัตราดอกเบี้ยร่วงลงอย่างแรง Fed จำเป็นต้องถอนเท้าจากคันเร่งให้รวดเร็ว ได้มีการผ่อนคลายการควบคุมสินเชื่อในเดือนมิถุนายน 1980 และยกเลิกทั้งหมดในเดือนกรกฎาคม อย่างไรก็ดี มีความจำเป็นต้องปรับอัตราดอกเบี้ย discount rate สูงขึ้นในบางช่วง เช่น ในเดือนกันยายน กลับมามีความจำเป็นต้องดำเนินนโยบายบีบรัดอย่างเข้มงวดอีก และส่งสัญญาณด้วยการปรับขึ้นอัตราดอกเบี้ย discount rate อีกร้อยละ 1 ต่อปี

ช่วงต้นปี 1981 ปธน เรแกน (พรรครีพับริกัน) เข้ารับตำแหน่ง มีการคาดคะเนกันว่ารัฐบาลใหม่จะจัดการอย่างไรกับนโยบายเศรษฐกิจและการดำเนินนโยบายการเงินของ Fed ในขณะที่ปัญหาเงินเฟ้อยังไม่คลี่คลาย อัตราดอกเบี้ยและ Mooney Supply ยังอยู่ในระดับสูง เศรษฐกิจถดถอยที่พยากรณ์ไว้ ในที่สุดก็ได้มาถึงระดับที่รุนแรงที่สุด นักวิชาการจำนวนมากอาศัยจังหวะเปลี่ยนรัฐบาลวิพากษ์วิจารณ์รุมกินโต๊ะ Fed กันอย่างเปิดเผย Milton Friedman และอีกหลายคนสนับสนุนให้ควบคุม Fed ไม่ใช่เฉพาะนโยบายการเงินแต่หมายถึงควบคุมทั้งองค์กร แต่ Paul ก็ยังยึดมั่นกับการดำเนินนโยบายต่อสู้เงินเฟ้ออย่างเข้มงวดต่อไป

ในที่สุดอัตราเงินเฟ้อก็ลดลง ในฤดูร้องของปี 1982 อัตราเงินเฟ้อได้ลดลงมากอย่างชัดเจนเหลือจนเลขตัวเดียว ตัวชี้ต่างๆ ที่มองไปข้างหน้าดูเหมือนเป็นไปในทิศทางที่ดี มีแสงริบหรี่ว่า Money Supply ขยายตัวช้าลง อย่างไรก็ดี การปล่อยกู้จำนวนมากของธนาคารแก่ประเทศลาตินอเมริกาโดยเฉพาะเม็กซิโก ก่อให้เกิดความเสี่ยงประเภทใหม่ขึ้นกับระบบการเงิน Fed เริ่มผ่อนคลายในเดือนกรกฎาคม มีการลดอัตราดอกเบี้ย discount rate ลง 3 ครั้ง ในช่วงเวลา 4 สัปดาห์ และกลางเดือนสิงหาคม ตลาดหุ้นเริ่มดีดตัว เป็นสัญญาณว่า เรื่องเลวร้ายได้จบลงแล้ว

ช่วงสิ้นปี 1982 อัตราเงินเฟ้อลดลงมาโดยตลอดจนเหลือ 4% อัตราดอกเบี้ยระยะสั้นลดลงเหลือครึ่งหนึ่งของระดับที่เคยสูงสุด การฟื้นตัวของเศรษฐกิจเริ่มต้นอย่างชัดเจน แม้ว่าอัตราการว่างงานยังตงอยู่ในระดับเกือบ 10% รวมระยะเวลาของการทำสงครามเงินเฟ้อทั้งสิ้น 4 ปี (1979-1982)

ยุติการใช้ Money Supply เป็นเป้าหมายในการดำเนินนโยบายการเงิน ได้มีการตัดสินใจยกเลิกการให้ความสำคัญกับ Money Supply เป็นอันดับแรกในการดำเนินนโยบายการเงิน ข้อเท็จจริง คือ พัฒนาการทางโครงสร้างของระบบการเงิน ปัจจัยที่มีส่วนสำคัญที่สุด คือ การยกเลิกการควบคุมอัตราเงินฝากของธนาคารพาณิชย์ ทำให้เกิดปัญหาในการนิยามประเภทของเงินฝากภายใต้คำนิยามของ Money Supply เพราะธนาคารพาณิชย์มีการออกผลิตภัณฑ์เงินฝากที่หลากหลายขึ้นจากการที่มีอิสระในการกำหนดอัตราดอกเบี้ยได้เอง นำไปสู่การทบทวนนิยามและการวัด Money Supply

Paul ได้บรรยายในการประชุมประจำปีของสภาหอการค้า เมื่อเดือนตุลาคม 1982 บรรยายถึงความพึงพอใจว่า เงินเฟ้อได้กลับมาอยู่ภายใต้การควบคุม พร้อมทั้งกล่าวว่า การส่งสัญญาณด้วย Money Supply นั้นคาดการณ์ไม่ได้ และไม่น่าเชื่อถือ Paul เน้นย้ำว่า พื้นฐานของนโยบายต่อต้านเงินเฟ้อของ Fed ยังไม่เปลี่ยน เพียงแต่เป็นประเด็นของวิธีการ การลดลงอย่างมากของอัตราเงินเฟ้อสามารถช่วยให้ Fed เปลี่ยนแปลงวิธีการได้อย่างน่าเชื่อถือ ขณะเดียวกันก็ยังยึดนโยบายเดิมไว้ได้ และในที่สุดก็ช่วยให้ Fed สามารถรักษาการฟื้นตัวทางเศรษฐกิจไว้ได้

มีคนถาม Paul ว่า ในระหว่างการทำสงครามเงินเฟ้ออยู่ และก่อนที่จะสรุปว่าประสบความสำเร็จนั้น เขาตระหนักไหมว่า อัตราดอกเบี้ยจะสูงไปได้ถึงไหน คำตอบคือ ไม่ แม้ว่าตอนนี้ข้อเท็จจริงต่างๆ ได้ปรากฏขึ้นชัดเจนแล้ว Paul ถูกถามว่า มันน่าจะมีวิธีการอื่นให้เลือกทำในตอนนั้นอีกหรือไม่ เขาตอบว่า ด้วยความรู้ความสามารถที่เขามีอยู่คำตอบก็คือ ไม่ และให้พูดอีกทีในวันนี้ คำตอบก็ยังเหมือนเดิม คือ ไม่

บทบาทหลังพ้นตำแหน่งประธาน Fed Paul เล็งเห็นความจำเป็นในการเปลี่ยนแปลงกฎหมายที่เกี่ยวข้องกับการดูแลระบบธนาคารและสถาบันการเงิน Investment Bank (วาณิชธนกิจ เป็นกิจการที่ให้บริการทางการเงิน ได้แก่ การเสนอขายหุ้นในตลาดหลักทรัพย์ การเสนอขายตราสารหนี้ การควบรวมกิจการ) เริ่มแปลงร่างจากห้างหุ้นส่วนขนาดเล็กที่ไม่มีความเสี่ยง กลายมาเป็นบริษัทจดทะเบียนและมีหุ้นซื้อขายในตลาดหลักทรัพย์ และการเปิดฐานะความเสี่ยงในระดับสูง กิจการที่เคยเน้นการให้คำแนะนำทางการเงินแก่ธุรกิจต่างๆ ได้หันมาสร้างความสามารถในการทำธุรกรรมเพื่อการค้า (Trading) สถาบันการเงินอื่นๆ เช่น Hedge Funds (กองทุนที่รวบรวมเงินจากนักลงทุนมาบริหารโดยมืออาชีพ ซื้อขายสินทรัพย์ทางการเงินต่างๆ หลากหลายเพื่อแสวงหาผลตอบแทนที่สูง) และ Private Equity (กองทุนที่มีการลงทุนในกิจการต่างๆ) เริ่มมีการรวมกิจการกัน

ความรวดเร็วของการเปลี่ยนแปลงเร่งตัวขึ้นในช่วงทศวรรษ 1990 และต้นทศวรรษ 2000 จากความก้าวหน้าของเทคโนโลยี ธุรกิจ Trading กลายมาเป็นตัวขับเคลื่อนสำคัญของ Investment Bank ธุรกรรมอนุพันธ์ใหม่ๆ เป็นโอกาสในการบริหารความเสี่ยง ระบบการจ่ายผลตอบแทนเพื่อเป็นแรงจูงใจ และการจ่ายโบนัสสิ้นปีในอัตราสูง ปัจจัยเหล่านี้จูงใจให้มีการเปิดฐานะความเสี่ยงกันอย่างมโหฬาร โดยเฉพาะ Hedge Fund และ Equity Fund

เดือนเมษายน 1998 Citibank (กำกับดูแลโดย Fed) ตกลงรวมกิจการกับ Travelers ซึ่งทำธุรกิจเกี่ยวกับ insurance (กำกับดูแลโดยหน่วยงานเฉพาะ-ไทยคือ กปภ) ) หลายประเภท และเป็นเจ้าของ Smith Barney Investment Bank (กำกับดูแลโดย กลต) ความกังวลของ Paul มี 2 ประการ คือ การขัดกันของผลประโยชน์หากธนาคารพาณิชย์สามารถทำธุรกิจเชิงพาณิชย์ควบคู่กันไปได้ และหน่วยงานที่มีอำนาจสูงสุดในการดูแลกิจกรรมต่างๆ ใน Holding Company

มีการออกกฎหมายใหม่ ชื่อ Gram-Leach-Bliley Law เพื่อขยายขอบเขตการทำธุรกิจของธนาคารพาณิชย์ให้สามารถทำธุรกรรมบัญชีเพื่อการค้า และกิจกรรมทางการเงินอื่นๆ แทนกฎหมายฉบับเดิม (Glass-Steagall ที่จำกัดการทำธุรกิจของธนาคาร) แต่ยังคงแบ่งแยกระหว่างธุรกิจธนาคารกับธุรกิจค้าขายเชิงพาณิชย์ (Commerce) ออกจากกัน จนถึงทุกวันนี้ กฎหมายฉบับนี้ยังคงไว้ซึ่งบทบาทหลักของ Fed ในการดูแลภาพรวมของธนาคารที่เป็น Holding Company

วิกฤตการณ์ทางการเงินปี 2008 Paul มีข้อกังวลเกี่ยวกับความร่วมมือระหว่าง Fed และ ก คลัง ในการให้ความช่วยเหลือBear Stearn 1 ใน 5 ยักษ์ใหญ่ของ Investment Banks ที่ประสบปัญหาล้มละลายจากวิกฤติ Sub-prime ข้อตกลงพิเศษของ Fed ว่าจะค้ำประกันสินทรัพย์ในส่วนที่เป็น Mortgage (สินทรัพย์ทางการเงินที่เกี่ยวกับสินเชื่อที่อยู่อาศัย) ที่ JP Morgan Chase รับมาจาก Bear Stearn จำนวน 3 หมื่นล้านดอลลาร์ สรอ ภายใต้แผนการควบรวมกับ JP Morgan Chase ซึ่งเป็นการให้ความสนับสนุนสินเชื่อฉุกเฉินแก่สถาบันการเงินที่ไม่ใช่ธนาคาร (Non-bank) ภายใต้มาตรา 13(3) ของ Federal Reserve Act ข้อกังวลของ Paul คือ Fed ไม่ควรเป็นผู้ให้กู้ยืมรายสุดท้าย (Lender of last resort) นอกเหนือจากระบบธนาคาร Paul ได้กล่าวในการบรรยายงานหนึ่งว่า Fed อยู่ในจุดที่หมิ่นเหม่ที่สุดระหว่างอำนาจตามกฎหมาย กับการตีความในการช่วยเหลือ Bear Stearn

ภายหลังเหตุการณ์ล้มละลายของ Lehman Brother ที่ได้ขยายตัวจากปัญหาของสถาบันการเงินรายเดียว ไปสูงการล่มสลายของระบบการเงินทั้งระบบ Paul เห็นด้วยว่า มันเหมาะสมแล้วสำหรับการใช้อำนาจพิเศษของ Fed และ ก คลังที่มีการออกกฎหมายมารับรองเพื่อสนับสนุนแผนงาน Troubled Asset Relief Program (TARP) มูลค่า 7 แสนล้านดอลลาร์ สรอ

การปฏิรูปการกำกับดูแลสถาบันการเงินและ Volcker Rule ปธน โอบามา ได้แต่งตั้ง Paul ให้เป็นประธานของคณะกรรมการที่ตั้งขึ้นใหม่ The President’s Economic Recovery Advisory Board (PERAB) เป็นองค์กรอิสระทำหน้าที่ให้คำแนะนำด้านเศรษฐกิจที่เป็นกลางไม่ฝักใฝ่ฝ่ายใด และมีส่วนร่วมในการพิจารณาปรับปรุงกฎหมายด้านการเงิน PERAB ได้จัดทำข้อเสนอแนะเกี่ยวกับการปฏิรูปทางการเงิน โครงสร้างของกฎหมายที่ใช้กำกับดูแล การจัดการเรื่อง Too-Big-Too-Fail (กิจการที่มีขนาดใหญ่จนหากเกิดปัญหาล้มละลายแล้วจะก่อให้เกิดความเสียหายแก่เศรษฐกิจในวงกว้าง -Investopedia) การวางข้อจำกัดของการเก็งกำไร และกิจกรรม Proprietary อื่นๆ (การนำเงินของธนาคารมาทำการซื้อขายสินทรัพย์ทางการเงินเพื่อทำกำไรให้กับธนาคารโดยที่ไม่เกี่ยวข้องกับลูกค้า –Wikipedia) ที่ก่อให้เกิดความเสี่ยงมากเกินควรของธนาคารซึ่งเป็นสถาบันที่รัฐให้ความคุ้มครอง แต่รายงานฉบับนี้ไม่ได้ถูกเผยแพร่ เนื่องจากในเวลาเดียวกันได้มีการออกกฎหมาย Dodd-Frank (กฎหมายเกี่ยวกับการปรับปรุงการรักษาเสถียรภาพทางการเงิน และการคุ้มครองผู้บริโภค โดยได้มีการจัดตั้งหน่วยงานด้านการกำกับดูแลใหม่หลายหน่วยงาน และให้อำนาจ Fed ในการกำกับดูแลสถาบันการเงินที่สำคัญอย่างเป็นระบบ –Wikipedia)

Paul มองว่ายังมีอีกหลายประเด็นที่ยังไม่ถูกแก้ไข ได้แก่ การปรับโครงสร้างองค์กรด้านการกำกับดูแลที่มีประสิทธิภาพ การกำหนดบทบาทที่เหมาะสมของ Money Market Funds (กองทุนที่ลงทุนในตราสารอายุสั้นๆ สภาพคล่องสูง และความเสี่ยงต่ำ –Investopedia) และที่สำคัญที่สุด คือ การค้าเพื่อการเก็งกำไร (Speculative Trading) ของธนาคารพาณิชย์ ซึ่งเป็นสถาบันการเงินที่ได้รับความคุ้มครอง แต่กลับนำเงินของลูกค้าไปซื้อขายหากำไรให้ธนาคาร ซึ่ง Paul เห็นว่าเป็นหลักการหลักที่ต้องได้รับความคุ้มครอง โดยใช้ประโยคคล้ายกับประโยคในศาสนาคริสต์ที่มองว่า การพนันเป็นบาป “Thou shalt not gamble with the public’s money”

ในวันที่ 21 มกราคม 2010 ปธน โอบามา ได้แถลงข่าว สนับสนุนการปฏิรูปการแก้ไขกฎหมายเพื่อห้ามกิจกรรมการเก็งกำไรของธนาคารพาณิชย์ หรือที่เรียกว่า Volcker Rule เป็นส่วนหนึ่งของกฎหมาย Dodd-Frank ทั้งนี้เพื่อคุ้มครองลูกค้าของธนาคารจากธุรกรรมการเก็งกำไรบางประเภทของธนาคาร (ในวันที่ 30 พฤษภาคม 2018 คณะกรรมการ Fed มีมติเอกฉันท์ให้ผ่อนคลายข้อจำกัดตาม Volcker Rule เพื่อลดต้นทุนให้กับธนาคารพาณิชย์ –Investopedia)

เมื่อปี 2013 เขาได้ก่อตั้งองค์กรไม่แสวงหากำไร ชื่อ Volcker Alliance เพื่อมีส่วนร่วม และสนับสนุนโครงการสาธารณะ Paul A Volcker ถึงแก่กรรมเมื่อวันที่ 8 ธันวาคม 2019 อายุ 92 ปี

ผู้เขียนได้อะไรจากหนังสือเล่มนี้ นอกเหนือจากเป็นหนังสือที่อ่านสนุกเหมือนเป็นตำราเศรษฐศาสตร์ประยุกต์ แนวคิดที่อยู่เบื้องหลังการตัดสินใจสำคัญๆ การยอมรับและเปิดเผยอย่างตรงไปตรงมา การยึดมั่นในหลักการที่เชื่อมั่นและไม่เอนเอียงไปกับผู้คนรอบข้าง ความอดทนเพื่อรอความสำเร็จจากสิ่งที่ตัดสินใจ การติดตามผลอย่างต่อเนื่องและมีความยืดหยุ่นพร้อมที่จะแก้ไขปรับปรุงเมื่อสถานการณ์เปลี่ยน และสุดท้ายผู้เขียนไม่ได้มีเจตนาให้นำสาระจากบทความนี้ซึ่งเป็นเรื่องของสหรัฐฯ มาเทียบเคียงใดๆ กับบ้านเราแม้แต่น้อย

วิจักษณ์ ศิริแสร์

กลุ่มนโยบายสาธารณะเพื่อสังคมและธรรมาภิบาล

ข่าวที่เกี่ยวข้อง

จับตาการประชุมเฟด คาดคงดอกเบี้ยที่ 5.25-5.50%

ศูนย์วิจัยกสิกรไทย คาดเฟดคงดอกเบี้ยที่ 5.25-5.50% ในการประชุม FOMC วันที่ 31 ต.ค.-1 พ.ย. 2566

SCB CIO มองแบงก์ SVB ในสหรัฐปิดตัวจะไม่ลุกลามเป็นวิกฤตการเงิน

SCB CIO มองธนาคาร SVB ปิดกิจการ เป็นปัญหาเฉพาะตัว โอกาสยังค่อนข้างน้อยที่จะนำไปสู่วิกฤตการเงิน แต่ Fed จะพิจารณาผลการขึ้นดอกเบี้ยสะสมต่อเสถียรภาพระบบการเงินมากขึ้น แนะนำรอประเมินประสิทธิภาพมาตรการของธนาคารกลางสหรัฐฯ แต่ทยอยสะสมพันธบัตรคุณภาพสูงได้

'กอบศักดิ์' จับตาโค้งสำคัญของระบบเศรษฐกิจโลก คืนวันพุธรู้ผล

ทั้งหมด มารอท่านประธานเฟดเฉลยบางส่วน ในช่วงคืนวันพุธ และมาดูว่า ครั้งนี้ ท่านจะ "ปลอบประโลม" หรือ "ทุบ" ตลาด และตลาดจะปรับตัวอย่างไรครับ

'ภัทร' แนะรีบปรับตัวจากพายุเศรษฐกิจเฟดขึ้นดอกเบี้ย

นักวิชาการชี้เฟดขึ้นดอกเบี้ย 0.75%ยังไม่สุดทาง เชื่อจะมีขึ้นเรื่อยๆ และตัวเลขคนตกงานจะเพิ่มมากขึ้น ทั่วโลกสะเทือนแน่

'นักวิชาการ' เตือนรับมือเงินไหลออกผลพวงสหรัฐปรับดอกเบี้ย

นักวิชาการเตือนเตรียมรับมือเงินไหลออกระลอกใหญ่ หลังสหรัฐขึ้นนโยบายดอกเบี้ย 0.75% เหตุเงินเฟ้อมะกันพุ่งกระฉูด